SFP begleitete den ersten Schweizer Börsengang des Jahres 2022 in einem äusserst anspruchsvollen Marktumfeld

09/11/2022

3 min

Swiss Finance & Property AG («SFP»), die seit rund einem Jahr ein bewilligtes Wertpapierhaus ist, hat durch ihr Corporate Finance & Banking Team die EPIC Suisse AG («EPIC») bei ihrem Börsengang unterstützet. Trotz schwierigen Marktbedingungen und dank einer minutiösen Vorbereitung ist der grösste Immobilien-IPO an der Schweizer Börse in den letzten acht Jahren geglückt.

Volatilität - wer erinnert sich noch an COVID-19?

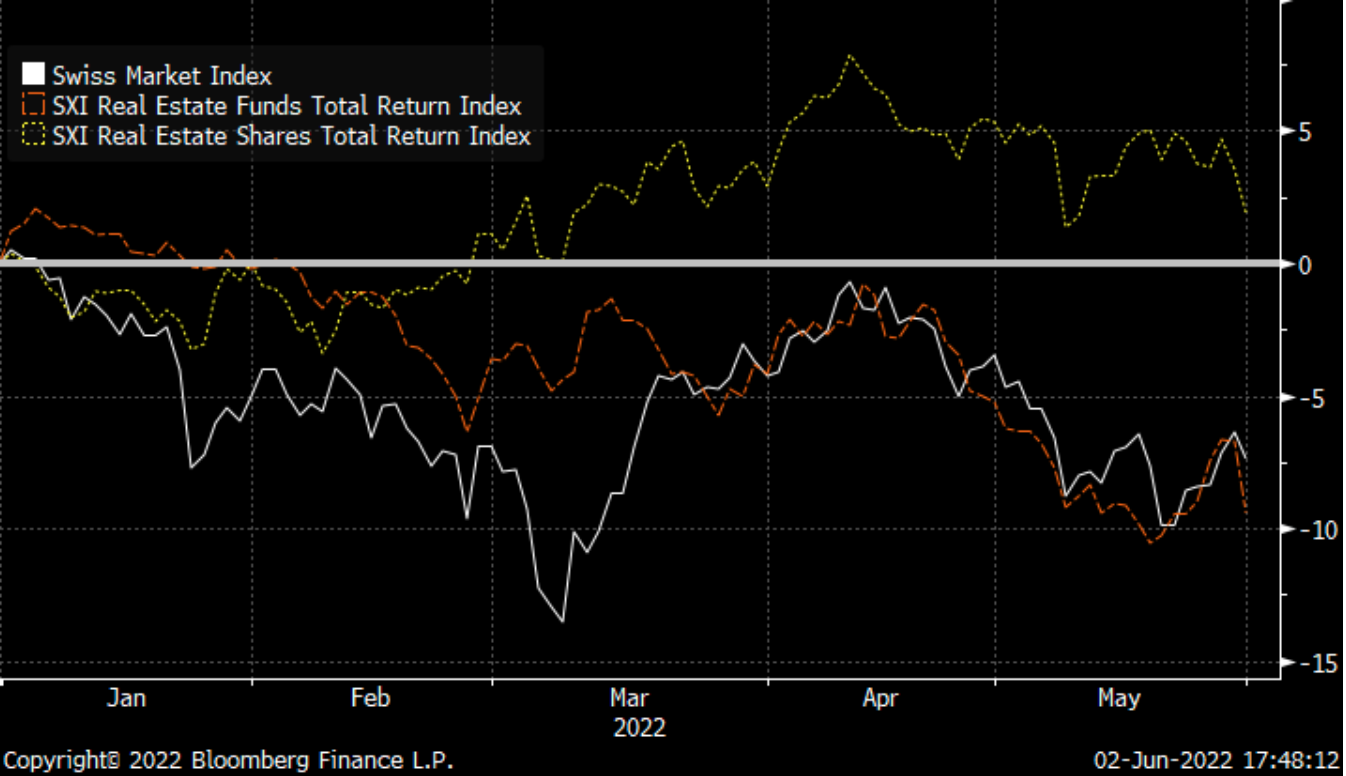

Die Volatilität an der Börse hat seit Anfang 2022 wieder stark zugenommen. Obwohl die COVID-19-bedingten Einschränkungen in vielen Ländern aufgehoben wurden, überrascht die Marktnervosität in Anbetracht des makroökonomischen Umfeldes kaum: anhaltend hohe Inflation, geopolitische Unsicherheiten durch die Ukraineinvasion und sich abzeichnende Erhöhungen der Leitzinsen verunsichern die Investoren. Der Cboe Volatility Index «VIX» (oder der sogenannte «Angstindex») lag seit Jahresanfang gleich mehrfach bei Werten über 30, was die hohe Volatilität an den Aktienmärkten verdeutlicht.

Bereits seit Monaten herrscht an den Aktienmärkten eine trübe Stimmung, illustriert durch Abschläge im SMI (-9.82%*), S&P 500 (-13.53%*), MSCI World Index (-13.78%*). Auch bei den Schweizer Immobilienfonds hat sich eine Konsolidierung abgezeichnet, insbesondere aufgrund der steigenden Zinsen. So hat z.B. der SXI Real Estate Funds Broad Index (SWIIT Index) seit Anfangs 2022 -9.44%* eingebüsst. Erfreulicherweise haben sich die Immobilienaktien seit Jahresbeginn als relativ krisenresistent erwiesen. So hat beispielsweise der SXI Real Estate Shares Broad Index (REAL Index) bis Ende Mai 2022 YTD um +1.89% zugelegt.

*Stichtag 31. Mai 2022

Entwicklung SMI, SWIIT und REAL 1. Januar 2022 – 31. Mai 2022

Das schwierige Börsenumfeld hat den IPO-Markt weltweit einbrechen lassen. Viele Unternehmen zögern mit zuvor angekündigten IPOs und das globale IPO-Volumen reduzierte sich im ersten Quartal 2022 gegenüber dem Vorjahr drastisch. In der Schweiz wagten 2022 erst zwei Firmen die Kotierung im neuen «Sparks»-Segment der SIX Swiss Exchange, allerdings ohne gleichzeitige Kapitalaufnahme. EPIC hat in dieser turbulenten Zeit Stärke bewiesen. Nachdem das Unternehmen seinen geplanten Börsengang im Herbst 2020 wegen der Pandemie kurzfristig abbrechen musste, war der Erfolgsdruck für alle Beteiligten enorm hoch. Obschon sich die Marktverhältnisse während der Vorbereitung zur Transaktion kontinuierlich verschlechtert haben, hat das Unternehmen an seinen Plänen festgehalten und den Schritt an die Börse gewagt.

Erfolgreicher Börsengang dank sorgfältiger Vorbereitung

Der geglückte Börsengang von EPIC hat ihre Vorbereitung belohnt. Durch den Börsengang wird dem Unternehmen einen Bruttoerlös von CHF 183 Millionen zufliessen (vor Ausübung der Mehrzuteilungsoption). Der Börsengang erlaubt es der Gesellschaft unter anderem, das Wachstum schneller voranzutreiben, den Zugang zum Kapitalmarkt nachhaltig zu sichern und die Visibilität im Markt zu erhöhen.

Das Corporate Finance & Banking Team der SFP durfte den IPO als Co-Manager, zusammen mit den Teams des Investment Bankings der Credit Suisse und Zürcher Kantonalbank als Joint Global Coordinators, über alle Phasen hinweg begleiten. Die Transaktion wurde mit grösster Sorgfalt vorbereitet. In einer ersten Phase wurde der Investment Case aufbereitet, bevor im Anschluss daran auf einer vertraulichen Basis Investorenfeedbacks eingeholt wurden. Die Einschätzungen der Investoren führte so zu einer optimierten Transaktionsstruktur. Zudem organisierte EPIC zahlreiche Property Tours, um potenziellen Investoren einen vertieften Einblick ins Portfolio und die spannenden Entwicklungsprojekte zu gewähren. EPICs Management hat während der Transaktion keinen Aufwand gescheut und viel Wert auf den persönlichen Austausch mit potenziellen Investoren gelegt. Eine ausserordentlich hohe Conversion Rate hat die Bedeutung dieser Vorgehensweise für den Erfolg der Transaktion bestätigt.

Robustes Geschäftsmodell, attraktive Dividende, Inflationsschutz und Wertsteigerungspotenzial

EPICs Investment Case basierte unter anderem auf den folgenden Erfolgsfaktoren:

1) Hochwertiges Portfolio & stabiler operativer Cashflow: Seit Lancierung wurde ein Qualitätsportfolio mit 25 Liegenschaften und einem Marktwert von rund CHF 1.5 Milliarden aufgebaut (Stand Ende 2021). Der Fokus liegt auf Büro- und Einzelhandels-, Gewerbe- und Logistik-/Industrie-Immobilien. Besonders attraktiv ist die starke Mieterbasis mit langfristigen Mietverträgen, von denen 87% inflationsgebunden sind. Die Robustheit hat das Geschäftsmodell insbesondere in den letzten Jahren bewiesen, in denen trotz COVID-19 die Mieterträge gesteigert werden konnten.

2) Attraktive Dividende: EPIC besticht durch eine attraktive Ausschüttungspolitik. Nach einer fixen Dividende von CHF 3.00 pro Aktie für das Geschäftsjahr 2022 wird eine Ausschüttung von über 80% der Mittel aus Geschäftstätigkeiten (FFO) angestrebt. Besonders attraktiv sind die ausländischen Kapitaleinlagereserven in Höhe von CHF 279.1 Millionen per Ende 2021, welche verrechnungs- und einkommenssteuerfreies Dividendenpotenzial für in der Schweiz steuerlich ansässige Personen bieten. Basierend auf dem Emissionspreis von CHF 68.00 je Aktie resultiert bei einer Dividende von CHF 3.00 eine Dividendenrendite in Höhe von 4.4%. Damit weist EPIC eine der höchsten Ausschüttungsrenditen von Schweizer Immobilienaktien auf.

Dividenden-Rendite Vergleich zum Zeitpunkt der Kotierung*

*Stichtag 24. Mai 2022

3) Entwicklungsopportunitäten: Pipelineprojekte im Umfang von rund CHF 500 Millionen über die nächsten zehn Jahre wurden bereits in angebundenen Parzellen und Objekten identifiziert. EPIC verfolgt hierbei eine Value-Add Strategie und zielt eine Rendite gemessen an den Kosten («Yield on Cost») von über 5% an.

Corporate Finance & Banking Kompetenz der Swiss Finance & Property AG unter Beweis gestellt

Der erfolgreiche Abschluss dieser Transaktion stellt für die SFP einen weiteren Meilenstein dar. Erst seit Anfang 2021 wurde mit der Bewilligung als Wertpapierhaus durch die FINMA das Dienstleistungsangebot der SFP im Bereich der Emissionstätigkeit ausgebaut. Umso erfreulicher ist es, dass das Corporate Finance & Banking Team seine langjährigen Kapitalmarktkenntnisse nun zum ersten Mal als Co-Manager in einer IPO-Transaktion unter Beweis stellen durfte.

Die hohe Volatilität und das anspruchsvolle Marktumfeld setzen ein sehr hohes Mass an Flexibilität und ein schnelles Reagieren auf kurzfristige Veränderungen voraus. Dank ausgewiesener Marktnähe und langjähriger Vernetzung mit Schweizer institutionellen Investoren ist es SFP gelungen, einen wichtigen Beitrag zum Erfolg der Transaktion zu leisten. Das Corporate Finance & Banking Team der SFP vereint Experten ihres Fachs in einem eingespielten und leistungsstarken Team. So ist SFP als führende Anbieterin von Immobilienfinanzdienstleistungen heute ideal aufgestellt, um komplexe Kapitalmarkttransaktionen zu begleiten.

Massgebend für den Erfolg der Transaktion war die gute Zusammenarbeit mit der Credit Suisse und der Zürcher Kantonalbank. SFP konnte als bankenunabhängige Immobilienspezialistin im Syndikat sehr komplementär zu den zwei Grossbanken agieren. Es bleibt zu hoffen, dass der Transaktions- und IPO-Markt in der Schweiz nun von der neuen Dynamik durch EPICs Börsengang profitieren wird. Etwas Aufschwung dürfte in der aktuellen Marktlage sehr willkommen sein.