Der richtige Zeitpunkt für Immobilieninvestitionen?

26/04/2024

4 min

Aussichten auf Erholung des Immobilienmarktes weltweit

«Buy low, sell high» ist eine alte Börsenbinse. Angesichts der derzeitigen Bedingungen auf dem Immobilienmarkt und der historischen Erfahrung, dass nach einer Krise getätigte Investitionen eine positive Performance erzielen, stellt sich die Frage, ob sich die aktuelle Lage nicht geradezu für einen Versuch, dieser Binsenwahrheit zu entsprechen, anbietet. Mit anderen Worten: Ist jetzt der richtige Zeitpunkt, um (wieder) direkt in Immobilien zu investieren?

Weltweit hatten bzw. haben die Immobilienmärkte mit grossen Schwierigkeiten zu kämpfen, die vor allem auf den begrenzten Zugang zu Krediten sowie auf eine starke Marktverwerfung zurückzuführen sind (China ist diesbezüglich ein Sonderfall und bleibt hier aussen vor). Wer auf die Fundamentaldaten abstützte, konnte dennoch Positionen halten, die sich – vor allem in Bezug auf die Renditen – als solide erwiesen. Besonders resilient zeigten sich die Fundamentaldaten bei den Wohn- und Logistikimmobilien.

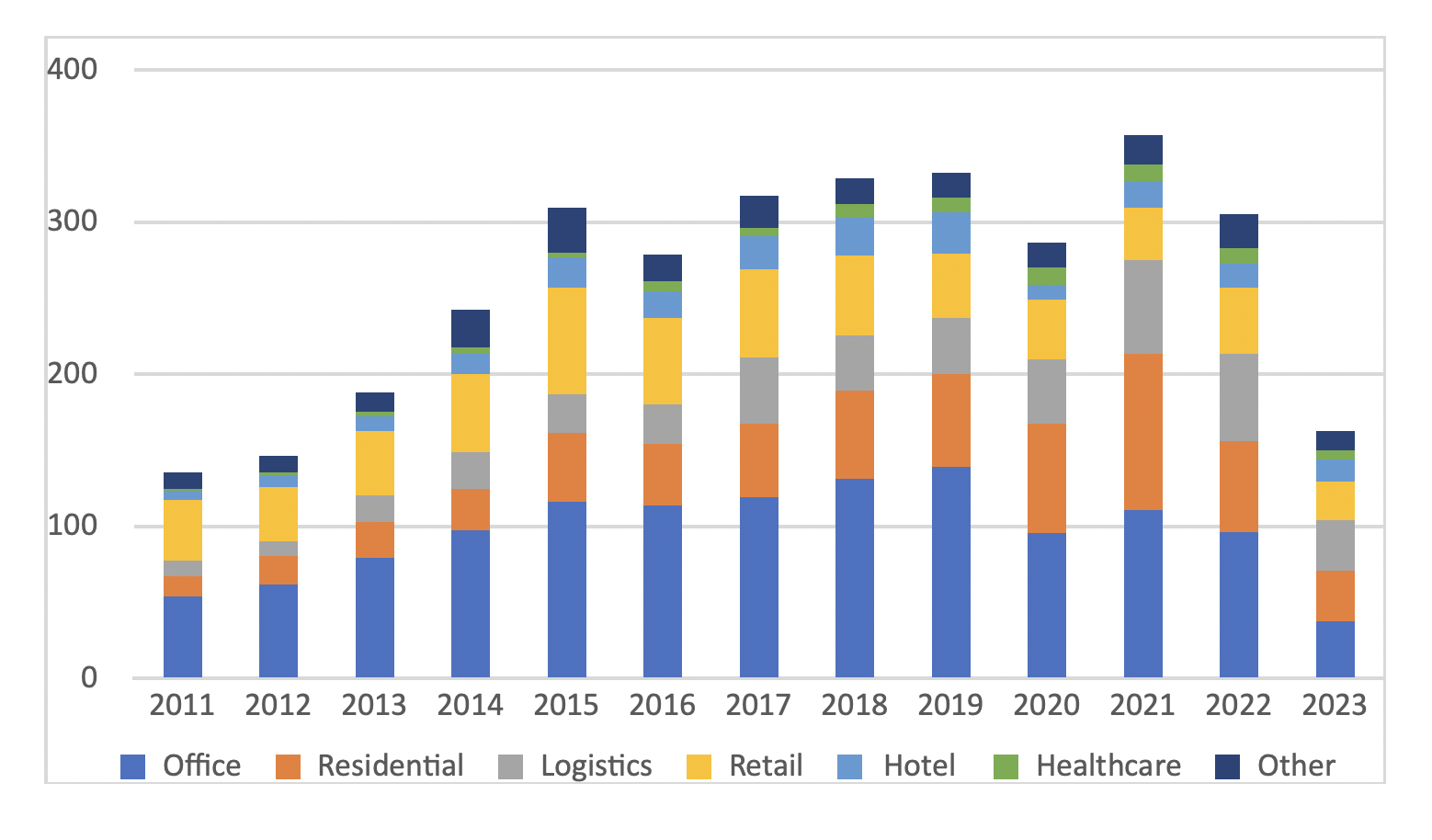

Was die gegenwärtige Marktlage besonders prägt, ist der immer akuter werdende Mangel an neuen Angeboten. Auslöser dafür waren die steigenden Baukosten sowie eine Kreditverknappung nach der COVID-Krise. Gleichzeitig zeigt die Analyse der Transaktionsdaten einen sehr starken und plötzlichen Volumenrückgang in jüngster Zeit: zwischen 2021 und 2023 um fast 60% auf ein Niveau, das in Europa seit zehn Jahren nicht mehr gesehen wurde.

Transaktionsvolumen in Milliarden (Quelle: Macro Real Estate – CBRE)

Auch die Liegenschaftspreise gerieten unter extrem starken Abwärtsdruck. Einige Immobilien, z. B. Bürogebäude in Berlin, verloren gegenüber dem Höchststand von 2022 bis zu 30% an Wert.

Das Fazit ist eindeutig: Das Ungleichgewicht zwischen dem Angebot und der Nachfrage – ob zu Miet- oder Investitionszwecken – ist beträchtlich.

Rund um den Globus geht die Inflation tendenziell stark zurück. Während sich dies in den USA (noch?) nicht bestätigt und es in einigen Sektoren zu Schwankungen und Ausschlägen kommt, ist die Inflation in der Europäischen Union im Januar 2024 bereits auf 3,1% gesunken (von 10,0% vor einem Jahr); in der Eurozone liegt sie bei knapp 2,8% und in der Schweiz ist sie in den letzten Monaten unter 1,5% gefallen.

Diese Inflationsraten haben die Zentralbanken natürlich dazu veranlasst, über Zinssenkungen nachzudenken. Die US-Notenbank könnte eine Zinssenkung auf Ende 2024 beschliessen, während die Europäische Zentralbank bereits Ende des 2. Quartals handeln könnte. Die SNB ihrerseits hat eine Zinssenkung um 0,25% zum Ende des 1. Quartals 2024 bereits bestätigt.

Dieses Zusammentreffen von verschiedenen Faktoren – hohe Nachfrage, erhebliches Marktungleichgewicht, Lockerung der geldpolitischen Bedingungen – deutet darauf hin, dass sich der Markt nahe seinem Tiefpunkt befinden könnte und man vernünftigerweise davon ausgehen kann, dass das Klima für eine Neupositionierung im Bereich der Direktinvestitionen günstig ist.

Wir könnten in der Tat vor einem globalen Aufschwung stehen.

In diesem Zusammenhang verdienen die nachfolgenden Regionen, Sektoren und Trends die Aufmerksamkeit der Anleger.

- Nachfrage nach Mietwohnungen in Europa: Die Immobilienknappheit und die immer noch hohen Hypothekarzinsen erschweren den Erwerb von Wohneigentum, was zu einer erhöhten Nachfrage nach Mietwohnungen führt.

- Demografischer Wandel: Die alternde Bevölkerung und Veränderungen des Lebensstils beeinflussen die Nachfrage nach Immobilien, insbesondere in den Bereichen Gesundheit, betreutes Wohnen, Seniorenwohnungen und Wohnimmobilien.

- Industrie und Lieferkette: Die Rückkehr der Fertigungsindustrie in die USA und der Bedarf an sicheren Lieferketten steigern die Nachfrage nach Lagerhäusern und Logistikzentren.

- Auswirkungen des elektronischen Handels: Die Logistik bleibt dank des anziehenden Wachstums des E-Commerce ein stabiler Wirtschaftsbereich, während der Detailhandel durch die Online-Konkurrenz und wirtschaftliche Unwägbarkeiten weiterhin auf eine harte Probe gestellt wird.

Gefördert werden diese Trends zudem durch den anhaltenden und wachsenden Bedarf, die Immobilien den Anforderungen der Energiewende und den ESG-Prinzipien anzupassen. Die Verzögerungen bei der Erfüllung der Umweltverpflichtungen führen dazu, dass die Sanierungen immer dringender werden und dass ganz klar eine Beschleunigung der Investitionen in diesem Bereich erforderlich ist.

Schweiz: Warten Sie nicht, bis es zu spät ist, um von der Markterholung zu profitieren

- Bau und Übergabe von Projekten: Den weltweiten Trends entsprechend waren der Bau und die Übergabe neuer Projekte in den letzten 24 Monaten – also in der Post-COVID-Zeit, die für die Entwicklung von Bauprojekten nicht eben förderlich war – auch in der Schweiz auf einem extrem tiefen Niveau.

- Zuwanderung und Mietnachfrage: Die Zuwanderung ist auf Höchststand. Mit einem Nettozustrom von fast 100 000 Personen sind 2023 so viele Menschen innerhalb eines Jahres in die Schweiz gezogen, wie seit (mindestens) zehn Jahren nicht mehr. Die Nachfrage nach Mietwohnungen stieg, der Referenzzinssatz war günstig für die Vermieter und die Wohnmieten zogen zünftig an, 2023 im gesamtschweizerischen Durchschnitt um etwa 5%.

- ESG-Standards: Der Schweizer Gebäudepark hat in Sachen Energieeffizienz einiges aufzuholen. Tatsächlich werden in weniger als einem Drittel der Gebäude in der Schweiz Holz oder andere erneuerbare Energiequellen zum Heizen verwendet. Deshalb werden neue Gesetze und Vorstösse lanciert, um drastischere ESG-Vorschriften und bedeutendere Fördermassnahmen einzuführen und schnellere Fortschritte zu erzielen.

- Sicherer Hafen: In Zeiten internationaler Konflikte und geopolitischer Spannungen gelten der Schweizer Franken und die Schweiz selbst oft als sicherer Hafen. Das könnte zum Anstieg der Schweizer Immobilienpreise beitragen.

- Inflation und Zinsen: Bei einer Inflation von rund 1,30% und der Ankündigung weiterer Zinssenkungen können die Anleger zu tieferen Finanzierungskosten in den Markt zurückkehren und sie können die ESG-Leistung der Immobilien mit Renovierungen und Anpassungen zu Preisen verbessern, die nicht nur nicht mehr gestiegen, sondern inzwischen sogar gesunken sind (Beispiel: Preiszerfall bei den Fotovoltaikanlagen).

Die Preise für Renditeobjekte ziehen bereits wieder an und bei sinkenden Zinsen und wachsenden Mieteinnahmen besteht Potenzial für weitere Anstiege. Bei den Büro- oder Detailhandelsimmobilien sind die Renditen immer noch im Aufwärtstrend (ausser sie sind sehr zentral gelegen), aber dieser könnte schnell wieder abebben.

Wir bewegen uns immer noch in einem eher käuferfreundlichen Markt, der Chancen zur Umstrukturierung und Neupositionierung bietet, allerdings hat die Erholung bereits eingesetzt und ist schon recht fortgeschritten, wie die Entwicklung im Universum der indirekten Immobilienanlagen seit mehreren Monaten zeigt.

Die Investoren müssen sich wahrscheinlich beeilen, wenn sie von den derzeitigen Ausnahmebedingungen profitieren wollen, auch wenn die bedauerliche und turbulente geopolitische Situation aller Wahrscheinlichkeit nach jede strategische Entscheidung auf eine harte Probe stellen wird.